No início de maio, eu recebi esta mensagem no Instagram:

“Amuri, consegui me organizar para começar a formar minha reserva de emergência, consegui separar 400 reais! Não sei se coloco no Tesouro Selic (minha primeira opção) ou se coloco no fundo de renda fixa que o gerente sugeriu (segunda opção)”

Eu estava enrolado quando meu celular piscou, então marquei como não lida para lembrar de responder depois e… esqueci. Deixei o colega sem resposta. Passou. Ontem eu fui arrumar qualquer coisa na caixa de mensagens e vi aquele iconezinho inconveniente, me lembrando do amigo que foi sumariamente ignorado. Resolvi me redimir e mandei uma mensagem: “e aí? rolou?”. Ele me respondeu:

“Cara, acabei não fazendo mês passado, fiquei pesquisando qual era a melhor opção, demorei para fazer a coisa acontecer e gastei a grana. Mas nesse mês (junho) vou fazer, consegui fazer os 400 sobrarem de novo, vou colocar no Tesouro Selic mesmo”.

Esse exemplo é emblemático e acontece bastante com meus alunos e clientes. Por receio, orgulho ou obsessividade, na busca pelo investimento perfeito, ficamos paralisados. Insistimos em encontrar aquele investimento redondinho, que rende mais, que possui a maior relação risco-retorno, que parece muito especial. A verdade é que, neste contexto (e em muitos, muitos outros), qualquer uma das opções serviriam perfeitamente bem, por mais que o marketing desonesto dos bancos e corretoras insista em tentar nos convencer do contrário.

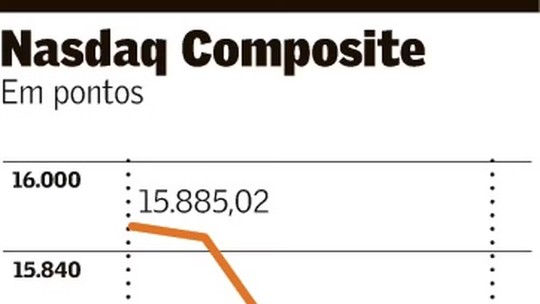

Em primeiro lugar, porque o objetivo dele é compor uma reserva de emergência, ou seja, trabalharemos com um montante limitado de dinheiro (no caso dele, o equivalente a três meses de despesa – R$ 9.000,00). Segundo, o objetivo de uma reserva de emergência não é ter uma rentabilidade especial, voar feito foguete no próximo rally de alta da Bovespa. Uma reserva de emergência precisa ter duas coisas, essencialmente: 1. liquidez altíssima, ou seja, precisamos conseguir sacar rapidamente, caso precisemos e 2. baixíssima volatilidade, afinal, não queremos que o dinheiro destinado aos imprevistos fique sujeito as oscilações do mercado. Para essa camada da carteira (a reserva de emergência), é só. Isso posto, qualquer uma das opções atenderia com tranquilidade. Em tempo, fiquei muito feliz que o amigo havia conseguido chegar em duas boas opções (e que havia descartado, logo de cara, o título de capitalização picareta).

O fundo de renda fixa do banco (segunda opção) que foi sugerido ao colega possui rentabilidade muitíssimo próxima a taxa Selic (obtida através do título do tesouro). Fiz a conta, por curiosidade, para embasar meu ponto. A diferença entre aplicar R$ 400,00 no Tesouro Selic por 6 meses e aplicar os mesmos R$ 400,00 no fundo do banco era de aproximadamente R$ 6,00, suficientes para comprar um café e um pão na chapa com requeijão em uma padaria de esquina (ou um terço de um pão de queijo no quiosque aeroporto de Guarulhos). Isso se levarmos em conta um semestre. A diferença mensal ficará na casa dos centavos, certamente.

/https://i.s3.glbimg.com/v1/AUTH_f035dd6fd91c438fa04ab718d608bbaa/internal_photos/bs/2023/z/x/emAQVfRfWhePLuqB2BnA/gettyimages-1150316505.jpg)